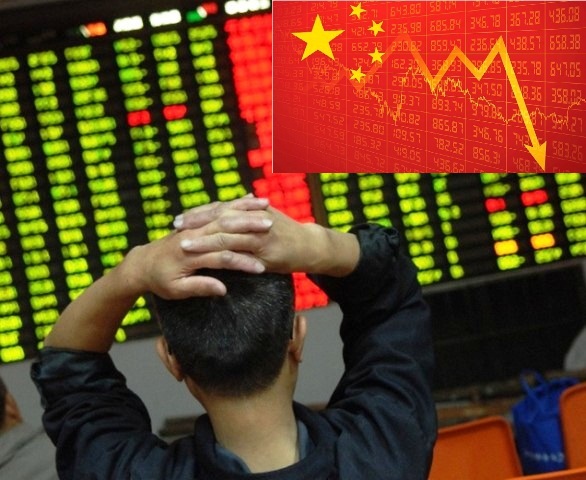

В Китае надувается кредитный пузырь, что может привести к мировому финансовому кризису. Банковские аналитики оценивают его размер еще больше — в 253–300% от валового продукта КНР.

Объем накопленной задолженности в Китае превысил 160% внутреннего валового продукта. На этом уровне, в 2009 году, находилась закредитованность в таких странах, как:

От китайского ЦБ потребуются решительные меры по купированию вопроса проблемных долгов, считают экономисты. По их мнению, чтобы его разрешить, нужно уменьшить ключевую ставку.

Эксперты указывают, что если кредитный пузырь Поднебесной лопнет, Россия пострадает довольно сильно. Дело в том, что ЦБ за год увеличил долю золотовалютных резервов в юанях в три раза — до 14,2%.

Китай — второй торговый партнер по обороту для России, поэтому любые проблемы в его экономике отразятся на нашей стране. Если лопнет пузырь, то резервы ЦБ в юане исчезнут — реализуется валютный риск. Это будет чувствительно и для всех остальных крупных торговых партнеров Пекина, например, стран Евросоюза.

Эксперты считают главной угрозой мировой стабильности торговое противостояние между ведущими экономиками мира. Для глобальной экономики выше риски от торговой войны между Поднебесной и США, чем от высокой закредитованности Китая.

Быстрое разрешение торгового конфликта между Китаем и США, как считает источник, маловероятно. Негативные тенденции и охлаждение мировой торговли, скорее всего, приведут к кризису в некоторых развитых странах в 2020–2021 годах.

Читайте также: Мировой кризис уже стоит на пороге